2009 rettete Hamburg und das Nachbarland Schleswig-Holstein die Bank HSH-Nord mit einer Zahlung von vorläufig 4,9 Mrd. € und Bürgschaften für 10 Mrd. €. Unmittelbar danach verzichteten die verantwortlichen Politiker auf die Wahrnehmung ihrer Aufsichtsratsmandate und damit auf die Kontrolle, was die Bank mit der Milliardengabe anrichtet! Jetzt kürzt Hamburg die Mittel für offene Kinder- und Jugendarbeit um 3,5 Mio. €. Mindestens 30 Einrichtungen der Hilfen für Kinder und Jugendliche müssen schließen. Nur um eine Summe zu sparen, die gerade mal 0,025% dessen ausmacht, was eben erst einer Möchte gern Global-Player-Bank überlassen wurde! Warum hier so maßlos großzügig und bei den Menschen, bei unserer Zukunft, den Kindern und Jugendlichen, so maßlos knauserig? Doch Hauptsache, die Märkte atmen auf.

2009 rettete Hamburg und das Nachbarland Schleswig-Holstein die Bank HSH-Nord mit einer Zahlung von vorläufig 4,9 Mrd. € und Bürgschaften für 10 Mrd. €. Unmittelbar danach verzichteten die verantwortlichen Politiker auf die Wahrnehmung ihrer Aufsichtsratsmandate und damit auf die Kontrolle, was die Bank mit der Milliardengabe anrichtet! Jetzt kürzt Hamburg die Mittel für offene Kinder- und Jugendarbeit um 3,5 Mio. €. Mindestens 30 Einrichtungen der Hilfen für Kinder und Jugendliche müssen schließen. Nur um eine Summe zu sparen, die gerade mal 0,025% dessen ausmacht, was eben erst einer Möchte gern Global-Player-Bank überlassen wurde! Warum hier so maßlos großzügig und bei den Menschen, bei unserer Zukunft, den Kindern und Jugendlichen, so maßlos knauserig? Doch Hauptsache, die Märkte atmen auf.

Ständig heißt es, die Märkte seien verstimmt, die Märkte seinen nervös, enttäuscht. Die Finanzmärkte, das scheint ein besonderes Wesen zu sein, das bei Laune gehalten werden muss. Wer ist dieses gefräßige Wesen? Was hat es mit uns einfachen Steuerzahlern zu tun? Müssen wir es wie eine Naturgewalt erdulden? Oder gibt es Möglichkeiten, dieses Wesen zu bändigen?

Der Film beginnt mit Eindrücken der Zerrissenheit unserer Gesellschaft. Auf der einen Seite jonglieren Politiker mit billionenschweren Rettungsschirmen. Auf der anderen arbeiten mitten in Europa Menschen wieder für Hungerlöhne. Es wird gerettet, nur keine Rettung ist in Sicht.

Dann geht der Film zurück: 2008 ist der spürbare Beginn all dieser Unsicherheit. Da wird das erste Mal mit vielen hundert Milliarden gerettet. In allen Ländern der westlichen Welt gehen jenseits parlamentarischer Kontrolle gewaltige Summen an marode Banken. Demokratie wird außer Kraft gesetzt. Hier fragt der Film nach: Wie konnte es zu solch einer Katastrophe kommen? Wie funktionierten die „Märkte", deren Zusammenbrechen überall die Schwächsten der Gesellschaft zu spüren bekommen?

Kreditausweitung ins Unendliche

Die Erklärung wirkt zunächst wie die Sendung mit der Maus: Bis Anfang der 1980er Jahre musste jede Bank für vergebene Kredite Sicherheiten vorhalten – für einen Kredit von 100.000$ waren z.B. Einlagen von mindesten 12.000$ nötig. Das begrenzte die Ausgabe von Krediten und die Aufnahme von Schulden. Doch dann begann die Zeit der globalen Deregulierung: Drei Elemente machten im wesentlichen aus Banken Kreditvermehrungsmaschinen, ohne die die heutige Macht der Finanzmärkte unvorstellbar wäre.

1. Versicherung. Der Kredit von 100.000$ darf nun versichert werden. Dadurch gilt er als ausfallsicher. Die Bank kann deshalb mit derselben Einlage noch einen weiteren Kredit von 100.000$ geben. Auch der wird versichert. So kann die Kreditgebung fast beliebig wiederholt werden. Europäische Banken haben mit einem Hebel von 52 gearbeitet, d.h. mit 12.000$ Sicherheit 624.000$ verliehen. Schon das hat das Volumen der Kredite fast beliebig ausgedehnt.

1. Versicherung. Der Kredit von 100.000$ darf nun versichert werden. Dadurch gilt er als ausfallsicher. Die Bank kann deshalb mit derselben Einlage noch einen weiteren Kredit von 100.000$ geben. Auch der wird versichert. So kann die Kreditgebung fast beliebig wiederholt werden. Europäische Banken haben mit einem Hebel von 52 gearbeitet, d.h. mit 12.000$ Sicherheit 624.000$ verliehen. Schon das hat das Volumen der Kredite fast beliebig ausgedehnt.

2. Verbriefung. Weitere Möglichkeiten eröffnete noch das zweite Element. Früher hatte die Bank, bis ein Kredit zurückgezahlt wurde, eine geringere Liquidität (weniger flüssiges Geld) und war in der weiteren Vergabe von Krediten eingeschränkt. Jetzt verkauft sie die gegebenen Kredite und kann mit dem Erlös sofort wieder neue geben. Und auch diese kann sie gleich wieder weiter verkaufen. Wenn die Bank bei dem Hebel von 52 bleibt, sind jetzt schon aus den 12.000$ Sicherheit und dem ersten Kredit von 100.000$ mehr als 32 Mio. $ geworden (52 mal 12.000 $= 624.000$ mal 52). Allerdings verkauft die Bank nicht einzelne Kredite. Vielmehr werden sie von einer Zweckgesellschaft der Bank verbrieft, die in einer Steueroasen wie Delaware, USA oder den Cayman-Inseln angesiedelt ist. Diese Gesellschaft mit minimalem Eigenkapital schnürt die Kredite zu einem Paket und macht ein Wertpapier daraus. Das wird wieder versichert und von Ratingagenturen zertifiziert. (zu Ratingagenturen s. u.) Und so verkauft sich das Wertpapier bestens an andere Investmentbanken, die mit Wertpapieren handeln und am Finanzmarkt agieren. Der Zuschauer ahnt: Hier ist ein Kreislauf des unendlichen Weiter- und Weiterverkaufens geboren.

Zurück zu den Versicherungen, die den Banken die Kreditvermehrung möglich gemacht haben. Auch diese „Derivate" genannten Versicherungen werden zu handelbaren Wertpapieren. Eigentlich versichern sie nur die verbrieften Kredite gegen ihr Ausfallsrisiko: Egal wie viele Kredite nicht zurückgezahlt werden, die Versicherung garantiert den Wert des versicherten Wertpapiers. Zum Ende des Versicherungszeitraums gleicht das Derivat Verluste aus. Umgekehrt bei geringeren Kreditausfällen verbleibt der Gewinn bei dem Derivat. Soweit so gut. Doch Derivate eignen sich vor allem zum Wetten, und nicht nur auf Kreditausfälle. Eigentlich wird auf alles gewettet.

Ein Händler wettet auf den Fall spanischer Staatsanleihen. Dann verkauft er zuerst Pakete von Derivaten (Versicherungen) dieser Staatschulden. Doch er besitzt das Verkaufte gar nicht. Das funktioniert, weil er erst am Ende des Versicherungskontrakts liefern muss, wenn gezahlt oder kassiert wird. Durch diesen sogenannten „Leerverkauf" sinkt in der Regel der Preis der Derivate (bei hohem Angebot sinkt der Preis). Der Händler hat z.B. Derivate für 10 Mrd. € verkauft. Wenn er am Ende wirklich kauft, um das anfangs Verkaufte zu liefern, ist das Paket nur noch 9 Mrd. € wert. Er hat anfangs 10 Mrd. € erlöst und nun 9 Mrd. € ausgegeben – also 1 Mrd. € Gewinn gemacht. Umgekehrt, wenn der Händler auf steigende Preise wettet, kauft er Derivate z.B. für 10 Mrd. €. Aber wieder braucht er dafür erst mal kaum eigenes Geld. Erst am fernen Abrechnungstag wird gezahlt oder kassiert. Durch die Verknappung des Angebots und das Herdenverhalten steigt nun der Wert der gekauften Derivate auf 11 Mrd€ . Er macht wieder 1 Mrd. € Gewinn.

Da der Abrechungstermins stets in ferner Zukunft liegt, tauchen Derivate nicht in Bilanzen auf. Sie sind bestens geeignet, Verluste oder Gewinne zu verschleiern. Sie werden jenseits der Börse gehandelt, entziehen sich also jeglicher Transparenz und Regulierung. Bei dem aktuellen Handel mit dem Euro sind z.B. schon 97% der Geldströme Derivate. Nur noch 3% bestehen aus dem tatsächlichen Handel mit der Währung. („Derivate sind Massenvernichtungswaffen", Warren Buffet, drittreichster Mann der Erde)

Die ins Unendliche ausgeweitete Kredite-Blase platzt

Insgesamt sind noch knapp 10% aller Geldströme Geschäfte mit der realen Wirtschaft, also der Her- und Bereitstellung von Gütern und Dienstleistungen. Die restlichen 90% entfallen auf den Interbankenhandel, wo aus Geld immer mehr Geld gemacht wird. Daran verdienen alle prächtigst, ohne etwas Reales herzustellen – die Heere von Rechtsanwälten, Wirtschaftsprüfern, Investmentbanker, Versicherer etc.

Doch die Versicherer – auf optimale Rendite getrimmt – haben keine Rücklagen gebildet. Und die Ratingagenturen hatten die Papiere nicht geprüft. Da das Geschäft so wunderbar lief, wurden in den USA immer mehr Kredite vergeben, deren Rückzahlung von vornherein gefährdet war. So wurden aus den verbrieften Krediten Wertlospapiere. Als 2007 immer mehr US-Immobilienkredite ausfielen, platzte die von unendlicher Kreditvermehrung hohl gewordene Finanzblase. Billionenschwere Banken und Versicherer standen plötzlich vor der Realität des Nichts.

Wie wurde 2008 die Bankenrettung eingefädelt

Wie wurde 2008 die Bankenrettung eingefädelt

Nun kommt der Film zur Frage: Mussten wir Steuerzahler dieses hochriskante Spiel im September 2008 tatsächlich retten? Diese Frage stellte sich leider nicht eine einzige Regierung. In den USA war zu dieser Zeit der Chef der Investmentbank Goldman Sachs, Henry Paulson, Finanzminister. In Deutschland saß Josef Ackermann, der Chef der Deutschen Bank, am Kabinettstisch. In Großbritannien besitzt der Regierungschef Tony Blair höchstpersönlich eine Investmentbank. Überall wurden die Anteilseigner von der Haftung für ihre bankrotten Finanzinstitute befreit. Allein die Steuerzahler trugen die Folgen der waghalsigen Geschäfte. Selbst da, wo eine vertragliche Haftung vorlag, wie im Fall der Hypo-Real-Estate (HRE). Der Mutterkonzern haftete noch bis zum 28.09.2008 für die HRE. Der deutsche Finanzminister wartet bis zum Ablauf der Haftung. Am 29.09.2008 verkündet er die Rettung der Hypo-Real-Estate durch die Steuerzahler, die das bisher 22 Mrd. € kostete. Zusätzlich tragen die Bürger das Risiko des Teil- oder Totalverlusts von 241 Mrd. € toxischer Papiere! Von wem wurde Herr Steinbrück eigentlich gewählt, von den Anteilseignern, die er vor zwingender Haftung bewahrt? Oder von den Steuerzahlern, denen er jedes Risiko, jedes Milliardenopfer zumutet?

Retter verarmen – Gerettete triumphieren

Auf diese Art erhielten die gescheiterten Banken viele, viele hunderte Milliarden. Die rettenden Staaten wurden entsprechend ärmer. Ihre Schulden stiegen in der Höhe der Hilfen. Die direkt oder indirekt geretteten Investmentbanken Goldman Sachs, Barclays, Loyds, BNP Paribas, Société Générale und die Deutsche Bank gelten seither als „systemrelevant". Sie beanspruchen, auf jeden Fall gerettet zu werden. Sie können nie bankrott gehen. Deshalb werden sie von Ratingagenturen 4-5 Punkte höher bewertet und bekommen günstigere Kredite. Ein gewaltiger Wettbewerbsvorteil. In den USA nennt man das „Sozialhilfe für Fat Cats". In England spielen die „Systemrelevanten" dadurch Jahr für Jahr 100 Mrd. Pfund zusätzlich ein. Diese Handvoll Investmentbanken kontrollieren über 90% des weltweiten Kreditderivatenhandels. Hinter ihnen stehen als Eigentümer und Handelspartner die großen Hedgefonds der Welt, die mit minimalem Eigenkapital in den Steueroasen der Welt die Wetten dominieren. Gemeinsam stark geworden, fangen sie an, gegen Staaten zu wetten, die sich durch ihre Rettung angreifbar verschuldet hatten! Dies eröffnet ein neues Kapitel des Films. Ab jetzt werden Staaten gerettet.(weitere Infos dazu: Financial Crimes, Christian Felber / Markus Henn / Stephan Lindner)

Société Générale und die Deutsche Bank gelten seither als „systemrelevant". Sie beanspruchen, auf jeden Fall gerettet zu werden. Sie können nie bankrott gehen. Deshalb werden sie von Ratingagenturen 4-5 Punkte höher bewertet und bekommen günstigere Kredite. Ein gewaltiger Wettbewerbsvorteil. In den USA nennt man das „Sozialhilfe für Fat Cats". In England spielen die „Systemrelevanten" dadurch Jahr für Jahr 100 Mrd. Pfund zusätzlich ein. Diese Handvoll Investmentbanken kontrollieren über 90% des weltweiten Kreditderivatenhandels. Hinter ihnen stehen als Eigentümer und Handelspartner die großen Hedgefonds der Welt, die mit minimalem Eigenkapital in den Steueroasen der Welt die Wetten dominieren. Gemeinsam stark geworden, fangen sie an, gegen Staaten zu wetten, die sich durch ihre Rettung angreifbar verschuldet hatten! Dies eröffnet ein neues Kapitel des Films. Ab jetzt werden Staaten gerettet.(weitere Infos dazu: Financial Crimes, Christian Felber / Markus Henn / Stephan Lindner)

Wie Griechenland zum Euro kam

Die Zuschauer des Films sind in Griechenland. Sie sehen, wie Menschen fassungslos auf deutsche Schlagzeilen blicken: „Warum müssen wir die faulen Griechen retten?" Griechenland – selbst schuld". Das Land habe ja schon beim Euro-Beitritt gemogelt und sei reformunwillig.

Der Film zeigt dann die wahre Geschichte: 1999 durfte Griechenland zunächst nicht Mitglied der Euro-Zone werden. Die Verschuldung war zu hoch. Um dies Hindernis zu überwinden, organisierte ein gewisser Loukas Papadimos, Chef der griechischen Zentralbank, einen „Kraftakt". Die Banken Goldman Sachs, JP Morgan und United Bank of Switzerland gaben dem Staat zusätzliche Milliardenkredite, die aber im Staatshaushalt nicht auftauchten: Zukünftige Einnahmen aus der Autobahnmaut, der Flughafengebühr und aus der Staatslotterie wurden „weggetauscht" gegen diese Kredite. Mit Hilfe der Goldman Sachs-Abteilung, die ab 2002 der heutige EZB-Chef Mario Draghi leitete, wurden zusätzlich Schulden des Staatshaushalts über die Londoner Briefkastenfirma Titlos.php als Kredite mit langer Laufzeit auf die griechische Zentralbank übertragen. So schaffte es Papadimos, Griechenlands Staatsschulden wie von Zauberhand zu reduzieren. Und das Land konnte unter dem Beifall der Banken in das Euroland eintreten. Natürlich war das gemogelt. Doch der „Schwindler" Papadimos wurde daraufhin Vize-Präsident der EZB. Alle wussten schon immer von der realen Höhe der griechischen Staatsschuld. Die EU-Behörde Eurostat hatte bereits 2003 detailliert aufgeführt, welche von Goldman Sachs inspirierten Tricksereien angewandt wurden. Das bestätigte jetzt auch der Chef der Eurogruppe Jean-Claude Juncker: Man habe nur das gute Geschäft Deutschlands und Frankreichs in Griechenland nicht stören wollen. (weitere Infos dazu Werner • Rügemer Ratingagenturen – Einblicke in die Kapitalmacht der Gegenwart, Transskript, April 2012)

Vom „Schwindler" zum Ministerpräsident

Vom „Schwindler" zum Ministerpräsident

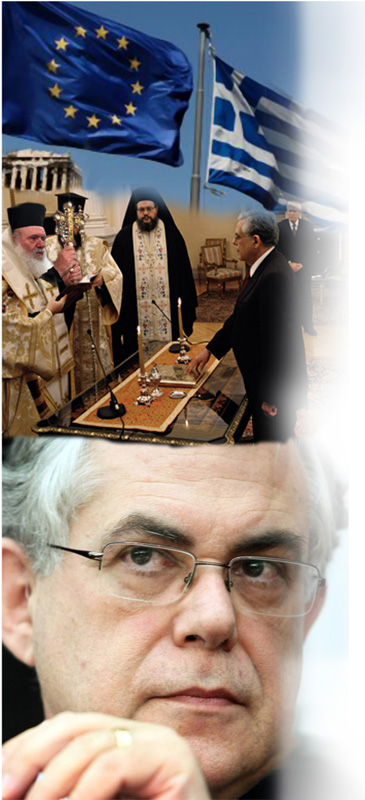

Soweit erstaunlich genug. Doch 12 Jahre später taucht derselbe „Schwindler" Papadimos wieder auf als Ministerpräsident und Retter Griechenlands. Anfang 2011 war das Land bereits in einer verzweifelten Lage: Die Auflagen zum ersten Hilfspaket der EU hatten Spuren hinterlassen: Der Umsatz an Nahrungsmitteln war um 39% zurückgegangen, die Investitionen um 50%. Apotheken gaben Medikamente nur noch gegen Bargeld aus. Rezepte wurden nicht mehr akzeptiert, weil die Krankenkassen nicht mehr zahlen können. Die Krankenhäuser standen vor dem Kollaps. Da kündigte Staatspräsident Papandreou ein Referendum zum „zweiten Hilfspaket" an. Der Troika aus Europäischer Union (EU), Europäischer Zentralbank (EZB) und Internationalem Währungsfond (IWF) war dies jedoch ein zu hohes Risiko. Papandreou wurde zum Rücktritt gedrängt und durch den inzwischen ins Amerikanische umbenannten Lucas Papademos ersetzt. Der als „Technokrat" Vorgestellte schwor außerhalb des Parlaments in Abwesenheit der Parlamentarier mit der rechten Hand auf die Bibel den Amtseid. Der orthodoxe Erzbischof Hieronymos von Athen, dessen Kirche keine Steuern. zahlt, sang dabei das Kyrie Eleison (Herr, erbarme dich).

Herr Papademos hatte nun wieder eine heikle Aufgabe: Noch waren die griechischen Staatsschulden das Risiko der internationalen Finanzhäuser. Doch die „Märkte" wetten längst auf den Bankrott Griechenlands. Da wird es den Banken mulmig auf ihrem Schatz hochrentabler griechischer Schulden (mehr als 6% Verzinsung). Bei einem Crash konnten sie wertlos werden. Herr Papademos beruhigte die Banken. Als er abtrat, war das Risiko der griechischen Schulden nicht mehr das der Banken. Jetzt ist es unseres. Die weit mehr als 240 Mrd. € Schulden wurden auf Europas Steuerzahler übertragen. Wurden wir gefragt, ob wir die haben wollen? Jede Stunde wird diese Summe um 10 Mio. € mehr. Dafür hatten die Milliarden schweren „Hilfspakete" für Griechenland reiche Griechen reicher gemacht und Hedgefonds und Banken vor Verlusten bewahrt. Aus milliardenschweren „Hilfen" wurden privaten Vermögen. Und das Land wurde wirtschaftlich in den Abgrund gedrängt. Hunger und für jeden zweiten Jugendlichen Arbeitslosigkeit brachte der Rettungsschirm. Jetzt dürfen Griechen auch wieder wählen. Jetzt dürfen sie auch aus dem Euro austreten. (Weitere infos dazu: Lunapark 21 Spezial Griechenland & die Eurokrise)Eine Krise mehr, an der Goldman Sachs kräftig verdient und noch viel mehr verdienen wird: Mindestens 600 Millionen Dollar beträgt der Gewinn schon jetzt und Griechenland schuldet der Bank weiterhin 400 Millionen jährlich – bis 2037. Das sind insgesamt mehr als 10 Milliarden Dollar auf Kosten der europäischen Steuerzahler.

Brandstifter als Feuerwehr

Mit der Abwicklung der griechischen „Hilfspakete" beauftragte der Europäische Rettungsfonds die Wilmington Trust. Das Unternehmen hat den Firmensitz im Steuerspar-US-Bundesstaat Delaware und betreibt Tochtergesellschaften in den wichtigsten Steueroasen der Welt. Dieser "Hilfspaket-Beauftragte" weist u.a. seine Anleger darauf hin, dass das Hilfsprogramm scheitern könne, dass es sich lohne, auf Griechenlands Scheitern zu wetten. Die Helfer organisieren das Scheitern? Und nicht nur das. Im Londoner Sitz der Wilmington Trust hat auch eine besagte Titlos.php ihren Briefkasten. Das ist die Briefkastenfirma, die die „Ausbuchung" griechischer Staatsschulden ermöglichte. Beide Di¬rektoren von Wilmington Trust arbeiten gleichzeitig für die Titlos.php, die Griechenland zum Euro gemogelt hat. Die Retter sind also die Täter.

Bei den Tricksereien zum Euro-Beitritt und bei der anschließenden Rettung ging es offensichtlich niemals um das Wohl der griechischen Bevölkerung und deren Rettung. Stets ging es den Verantwortlichen von Papadimos zu Papademos, von Schröder zu Merkel vorrangig um das Wohl der Hauptverdiener an der Tragödie: der dort engagierten Banken. Zweitrangig waren ihnen die griechische Bevölkerung und die Europäischen Steuerzahler. Ihnen haben sie systematisch die milliardenschweren Risiken zugemutet.

Auf zur nächsten Jagd – Die Rolle der Ratingagenturen

Auf zur nächsten Jagd – Die Rolle der Ratingagenturen

Der Film führt weiter nach Italien und Spanien. Dort erfahren die Zuschauer Näheres zu den Ratingagenturen. Sie sind private Konzerne und bewerten die Kreditwürdigkeit von Staaten und Unternehmen. Die drei Marktführer Moody's, Standard & Poor's und Fitch führen Regie bei der Zuspitzung der Schuldenkrise. Von Ratingagenturen gestützte Wetten treiben die Rendite (Zinsen) der Staatsanleihen in unfinanzierbare Höhen. Spanien muss schon 7% Zinsen zahlen, wenn es Kredite aufnimmt. (Deutschland bekommt mit AAA bewertet sogar noch Geld dazu). Wieder dieselbe Abwärtsspirale wie in Griechenland: Unter Druck versprechen die Regierungen zu sparen. Doch immer rigorosere Sparprogramme ruinieren die Wirtschaft, vermindern die Steuereinnahmen und steigern die Schulden noch weiter – ein Teufelskreis.

Wie schon in der „Asienkrise" von 1997/98 stufen die drei Ratingagenturen die Staaten eines Wirtschaftsraums scheibchenweise herab. Dabei verdienen die Eigentümer der Agenturen wahre Reichtümer. Moody's und Standard & Poor's gehören u.a. dem vermutlich größten Händler mit Staatsanleihen: der Tochter des Allianzkonzerns „Pimco". Andere Eigentümer sind Hedgefonds wie Capital World und die Investmentbank Goldman Sachs, die alle aus Staatsanleihen Derivate, also Wetten machen. Und nicht zu vergessen Blackrock, ein Hedgefond, der sich „weltgrößter Vermögensverwalter" nennt. Der Fond hat sich u.a. auf die Übernahme und Ausschlachtung großer Industrieunternehmen spezialisiert. Mit durch Ratings erzwungenen Sparorgien erntet Blackrock angeschlagene Unternehmen wie reife Pflaumen.

Ratingagenturen als Weltrichter

Inzwischen sind S&P, Moody's und Fitch weltweit anerkannte „Richter". Unternehmen, Kommunen, ja sogar Staaten können ohne ihr „Urteil" kaum noch Kredite bekommen. In vielen Staaten, aber auch in überstaatlichen Einrichtungen sind Ratings Bestandteil von Gesetzen, Verordnungen und Satzungen. Sie werden z.B. bei der Beteiligung an Ausschreibungen oder bei der Beantragung von Geldern zur zwingenden Voraussetzung gemacht. Dabei gebärden sich die Agenturen als eine Art Über-Regierung. Als z.B. Österreich sich im November 2011 anschickte, eine Schuldenbremse in die Verfassung aufzunehmen, verschickte Moody's einen Kommentar, in dem die Agentur einen schärferen Sparkurs forderte. Sonst könne das AAA für Österreich nicht gehalten werden. Vor allem bei den Pensionen der Rentner müsse „gespart" werden, Österreich liege bei den Pensionskosten international ganz vorne. Moody's erwarte, dass wegen der notwendigen Zweidrittelmehrheit auch die Opposition der Schuldenbremse zustimme. Regelmäßig zu jedem Sparbeschluss in Griechenland, Spanien oder Italien fordern die Agenturen Entlassungen aus dem öffentlichen Dienst, erweiterte Leiharbeit, Niedriglohnlobs, Kürzung des Arbeitslosengelds, Senkung von Löhnen und Renten, Verkauf öffentlichen Eigentums etc. Und das sind nicht nur Meinungsäußerungen: Die Drohung mit der Herabstufung wird in der Regel postwendend umgesetzt. Dann müssen die betroffenen Länder höhere Zinsen für Anleihen zahlen – das ist brutale Erpressung!

Die Ratingagenturen sind die Speerspitze einer Unternehmenskultur, die jede Verantwortung ablehnt, Gewerkschaften hasst und in jeder Millisekunde maximale Profitorientierung betreibt. Die drei Marktführer erwirtschaften durchschnittlich die Traumrendite von über 40%. Die Qualität ihrer Expertisen ist jedoch oft fragwürdig. Beim Crash 2007/2008 haben die Agenturen die Auslöser der Krise, die verbrieften Immobilienkredite, bis zur letzten Sekunde mit AAA bewertet. Wer gegen solche Irreführung klagt, scheiterte bisher immer. In ihren Geschäftsbedingungen bewerten die Agenturen ihr Tun als freie Meinungsäußerung. Und auch die Gerichte beurteilen das so. Dies ist ein Hohn. Selbst Eurogruppenchef Jean-Claude Juncker bezeichnet die Agenturen als effektive „Brandbeschleuniger", die in der Lage sind, große Unternehmen und Staaten zu vernichten.

Mangelnde Steuereinnahmen führen zur Verschuldung

Mangelnde Steuereinnahmen führen zur Verschuldung

Damit kommt der Film zur nächsten Frage: Welchen Sinn hat Sparen in der Krise? Die „Märkte" raten Staaten wie Spanien, eine eiserne Sparpolitik zu betreiben. Das Sparen hat dort allerdings dazu geführt, dass viel mehr Menschen arbeitslos sind und Beschäftigte weniger verdienen. Ihre geringere Kaufkraft hat die Industrieproduktion um 35% einbrechen lassen und damit auch die Zahlung von Steuern. Dennoch wird das Land durch den EU-Rettungsschirm gezwungen, noch härtere Sparmaßnahmen zu ergreifen. Jedes Land würde dadurch weiter in die Schuldenfalle geraten.

Die Überschuldung hat jedoch seit den 1980er Jahren eine andere Ursache als mangelndes Sparen: mangelnde Steuereinnahmen! Es begann mit US-Präsident Reagan und seinem Finanzminister, dem damaligen Chef der Investmentbank Merrill Lynch, Donald Regan. Sie verschafften US-Großkonzernen Vorteile im globalen Wettbewerb: Diese Konzerne durften seither ausländische Verluste mit inländischen Gewinnen verrechnen und zahlten seither kaum noch Steuern. Die Regierungschefin Großbritanniens Margret Thatcher fügte noch andere Vergünstigungen für Großverdiener hinzu. Damit war der Damm gebrochen. Ein Land nach dem anderen zog nach, um zu verhindern, dass Konzerne und Reiche nicht in die so geschaffenen Steuerparadiese abwandern. Die Konsequenz: Staaten haben eine der wichtigsten Steuerquellen verloren und müssen sich verschulden – ein gefundenes Fressen für die Kreditvermehrer.

Sozialsysteme werden ausgehebelt

Sozialsysteme werden ausgehebelt

Warren Buffett, drittreichster Mensch der Welt, spart angesichts solcher Chancen nicht mit Superlativen: „Es herrscht Klassenkrieg, richtig, aber es ist meine Klasse, die Klasse der Reichen, die Krieg führt, und wir gewinnen".

Die vom Finanzkapital erzwungene Sparpolitik sorgt in vielen Kommunen der USA, Großbritanniens und der EU dafür, dass Kommunalpolitiker sich tatsächlich manchmal wie im Krieg vorkommen. Man hat kein Geld mehr, die Parks zu unterhalten. Also werden sie privatisiert. Man verkauft Wasserwerke, Krankenhäuser, ja sogar Straßen und Wohnviertel. Geknebelt vom sog. Finanzpakt und die Schuldenbremse können in vielen Städten verfallende Schulen nicht mehr repariert werden. Da retten sich Kommunalpolitiker immer öfter in das Finanzprodukt „PPP": Private bauen und finanzieren, so dass das erst einmal keine Schulden macht. Doch Private sind keine Samariter. Spätestens wenn der Bürgermeister nicht mehr im Amt ist – stellt der Betreiber Kosten und Gebühren in Rechnung. Die sind dann weit teurer, als hätte die Stadt den Bau mit Krediten finanziert. Und die nachfolgende Generation trägt die Lasten x-fach. Vor allem in Europa werden unter dem Druck ganze Sozialsysteme ausgehebelt. Dauerhafte Arbeitsverträge sind schon die Ausnahme. Insbesondere junge Leute hangeln sich von Praktikum zu Praktikum, von befristeter Beschäftigung zu Leiharbeit und von da zum völlig ungeschützten Werkvertrag. Tarifverträge und Gewerkschaften werden an den Rand gedrängt.

Den Märkten verpflichtet

Kaum ein verantwortlicher Politiker traut sich mehr, diesen „Märkten" zu missfallen. Sie sind seit Jahren gewohnt zu glauben, ihrem Land gehe es nur gut, wenn den Reichen und Mächtigen optimale Bedingungen geboten werden. Geradezu unglaublich, zu welch Kniefällen und unsauberen Angeboten fast jeder Landrat oder Bürgermeister fähig ist, wenn ein noch so windiger Unternehmer verspricht, die Investition nicht in der Nachbarstadt sondern bei ihm zu tätigen. Das ist der allgegenwärtige Dumping-Wettbewerb von Staaten gegen Staaten, von Land zu Land, Stadt zu Stadt und Dorf zu Dorf um die niedrigsten Gewerbesteuern, Umweltauflagen. Gewissenlosigkeit ist mit Angst gepaart. So erklärt Anfang Juni 2012 der spanische Finanzminister Cristöbal Montoro, der Herr des Sozialabbaus, er befürchte sein Land werde „von den Herren in den schwarzen Anzügen" beherrscht, von der aus Griechenland bekannten Troika.

Die gemachte Eurokrise

Die Zuschauer sind jetzt in Deutschland. Hier sind viele stolz, dass das Land als wirtschaftliches Vorbild gilt. Nur irritiert, dass das „Vorbild" zunehmend auch verhasst ist. Dieser Hass sei kein Wunder, sagt Heiner Flassbeck, der Chefökonom der UN-Konferenz für Handel und Entwicklung (Unctad). Der von Deutschland betriebene Dumping-Wettbewerb im Dienste der „Märkte" sei sogar eine wesentliche Ursachen der gegenwärtigen „Eurokrise"..

Deutschland hat sich erst ca. 10 Jahre nach den USA und Großbritannien den entfesselten Finanzmärkten geöffnet (U.a. wurde der Handel mit Derivaten erlaubt). Dafür hat sich das Land den Märkten sogleich gründlicher unterworfen als die meisten anderen. Ausgerechnet unter einer rot-grünen Regierung erfolgte sofort ein massiver Sozialabbau verbunden mit einer Schwächung der Gewerkschaften. Dies ermöglichte es der deutschen Industrie, die Lohnstückkosten (Lohnkosten pro hergestellter Einheit) teils zu senken, in jedem Fall aber zu halten. Das ist ein gewaltiger Wettbewerbsvorteil gegenüber Staaten des Euroraums, die wie Frankreich mit der 35-Stunden-Woche soziale Errungenschaften weniger antasteten. Und solch ein Wettbewerb schafft Zugzwang: Wer mithalten will, muss einen sozialen Standard nach dem anderen aufgeben – und kommt doch nicht mit.

Jeden Unterschied an Wirtschaftskraft bei einer gemeinsamen Währung machen Hedgefonds und Investmentbanken durch ihre Wetten gewaltig: Deutschland erzielt mittlerweile bei Kreditaufnahmen negative Zinsen. Spanien muss dagegen unfinanzierbare 7% und mehr bezahlen. Doch nicht nur für öffentliche Anleihen zahlen die im Wettbewerb abgehängten Länder immer höherer und höhere Zinsen. Auch für private Banken und Bankkunden kostet in Italien, Spanien, Portugal, Irland und Griechenland jeglicherKredite viel mehr als in Deutschland. So hat sich ein ganzes System immer weiter auseinandertreibender Wettbewerbsfaktoren gebildet – und stets nur in eine Richtung: Die wirtschaftlich starken Staaten haben immer bessere Bedingungen, die schwachen immer schlechtere. Das geht nicht mehr zusammen, das sprengt das gemeinsame Währungsdach. Die deutsche Industrie und die Banken scheinen die großen Gewinner dieser Krise zu sein. Doch 42% der deutschen Exporte gehen in die Eurozone. Bei einem Crash des Euro wird Deutschland den größten Schaden haben. Eindeutige Gewinner sind nur die Finanzmärkte. Und sind in der Lage, die Politik der EU zu beeinflussen.

Bank-Manager als Politiker: Sachs-Government

Wir sind nun in Brüssel, dem Herzen der Europäischen Staatsmacht. Hier hat sich insbesondere die global operierende Investmentbank Goldman Sachs festgesetzt. Sie stellt schon zum vierten mal den EU-Wettbewerbskommissar. Als einst jüngster EU-Kommissar war Peter Sutherland Präsident von Goldman Sachs International. Direkt danach folgten Leon Brittan, Karel Van Miert und der heutige Ministerpräsident Italiens Mario Monti. Sie waren alle hochrangige Berater von Goldman Sachs, so wie auch der ehemalige Präsident der Europäischen Union und Ministerpräsident Italiens Romano Prodi. Der EZB-Chef Mario Draghi war Sutherlands Vize-Präsident bei Goldman Sachs. Auch Petros Christodoulou, die rechte Hand des EZB Vize-Präsidenten Lucas Papademos, kommt von Goldman Sachs. Mit dieser Bank gründete er die „Titlos.php". In Washington nennt man die Europäische Kommission und ihre Organe „Sachs Government".

von Goldman Sachs, so wie auch der ehemalige Präsident der Europäischen Union und Ministerpräsident Italiens Romano Prodi. Der EZB-Chef Mario Draghi war Sutherlands Vize-Präsident bei Goldman Sachs. Auch Petros Christodoulou, die rechte Hand des EZB Vize-Präsidenten Lucas Papademos, kommt von Goldman Sachs. Mit dieser Bank gründete er die „Titlos.php". In Washington nennt man die Europäische Kommission und ihre Organe „Sachs Government".

Rettungsschirme jenseits der Demokratie

Rettungsschirme jenseits der Demokratie

In seiner Funktion als Ministerpräsident forderte Mario Monti, man solle europaweit die Kontrolle der Parlamente einschränken, um die Finanzkrise effektiver zu bewältigen. Tatsächlich hat das Instrument der Rettungsschirme aber schon lange nichts mehr mit Demokratie zu tun. Der Gouverneursrat und das Direktorium des neuen Europäischen Rettungsschirms (ESM) sind nicht gewählt und gegenüber niemandem weisungsgebunden. Ihre Unterlagen über die Herkunft und Verwendung der über 700 Milliarden € Steuergelder sind „unverletzlich", d.h. geheim. Die Mitglieder der Gremien genießen Immunität. Sie können gerichtlich nicht zur Verantwortung gezogen werden.

Unglaubliche Haftungsrisiken

Infolge der Rettungsschirme ist auch die Altersversorgung in Europa in Gefahr. Allein die Deutschen haften mittlerweile für über 1.000 Mrd. € Schulden der in die Krise geratenen Euro-Staaten. Die großen Investmentbanken und Hedgefonds wetten auf ein Scheitern des Euro, auf den Bankrott Griechenlands, der dann Spanien, Portugal und letztlich auch Italien mitreißt. Dies muss nicht so kommen. Doch ausgeschlossen ist es nicht und kann schneller und unerwarteter kommen, als es heute denkbar erscheint. Dann sind die 1.000 Mrd. € Schulden für die Deutschen fällig. Wie soll diese Summe bezahlt werden? Will man dann 3 Jahre den Bundeshaushalt ausfallen lassen, die Bahnen, die Autobahnen, die Universitäten, Schulen und auch die Bundeswehr so lange schließen? Diese Gefahren sehen inzwischen sehr viele. Doch immer noch heißt es kategorisch: „Es gibt keine Alternative zur Rettungsschirmpolitik".

Alternativen zu den Rettungsschirmen

Alternativen zu den Rettungsschirmen

Ausgerechnet konservativ geltende Ökonomen und angesehene Experten rund um das IWF kritisieren die Rettungsschirme radikal: Beim aktuellen Europäischen Schutzschirm (ESM) z.B. sind nur 20% der damit „beschirmten" Anleihen im Eigentum von EU-Banken. Zu 80% sind das Risiken der 5% reichsten Finanzinvestoren aus aller Welt – warum sollten Bürger Europas diese reichsten der Reichen retten? Die Ökonomen schlagen auch vor, überschuldeten Staaten wie Griechenland die Insolvenz und eine Entschuldung zu ermöglichen. In Argentinien hat das dem Land gerade einen einzigartigen Aufschwung gebracht.

Natürlich würden die Insolvenzen Banken in Schwierigkeiten bringen. Doch statt globaler Bankenrettung durch den Steuerzahler schlagen die Experten vor, dass primär die Bankaktionäre mit ihrem Eigenkapital haften. Über 1.000 Mrd. € Eigenkapital haben die Banken der EU. Nur wenn das nicht reiche, könne sich der Staat beteiligen – jedoch nicht mit kostenloser Hilfe, sondern mit dem Erwerb von Anteilen mit vollem Mitbestimmungsrecht. Selbst bei dem GAU einer Insolvenz von Griechenland, Spanien, Portugal, Irland und Italien und der Rettung aller Banken müssten sich z.B. deutsche Steuerzahler so nur mit 19 Mrd. € beteiligen!

Die Realisierung dieser Alternative, sei allein eine Frage der Interessen, sagt der ansonsten neoliberale Ökonom Prof. Hans-Werner Sinn. Natürlich seien alle „Banken und Versicherungen ganz eindeutig" für die Politik der Rettungsschirme. Sie wollten, dass Steuerzahler ihre Einlagen in den Krisensaaten retten. Sie möchte lt. Sinn auch verhindern dass der Staat Miteigentümer bei ihnen wird. Aus der Sicht des Steuerzahlers sei die hier aufgezeigte Alternative allerdings mindestens zehnmal billiger.

Good Bank statt Bad Bank

Dabei sei es unsinnig, mit den 19 Mrd. € alle Banken zu retten. Nach Wirtschaftsnobelpreisträger Joseph E. Stiglitz und Willem Buiter sowie Wirtschaftsgrößen wie George Soros müsste der Staat auf jeden Fall die „systemrelevanten" Banken in eine geordnete Insolvenz führen. Er müsse den Banken nur die„guten Papiere" abkaufen, die mit der Realwirtschaft und Spareinlagen verbundenen sind. Mit diesen Papieren und dem Filialnetz könne der Staat „Good Banks" gründen. Für die Mitarbeiter und Kunden der alten Banken würden sich zunächst nur der Name und das Management ändern. Stiglitz und Soros zufolge könne die "Good Bank" reibungslos die Kernaufgaben des Bankensystems übernehmen. Die alten Banken blieben dagegen auf dem gesammelten Finanzschrott sitzen. Die Zeche würden neben den Aktionären diejenigen zahlen, die den Banken Kapital abseits der normalen Einlagen zur Verfügung gestellt haben – eben jene Spekulanten, die jetzt von den Steuerzahlern herausgeboxt werden.

Regulierung ist unabdingbar und möglich

Regulierung ist unabdingbar und möglich

Zum Schluss zeigt der Film, dass diese Alternativen nicht nur seriös gerechnet sind. Sie sind auch bereits erfolgreich umgesetzt. Bis 1933 hatte es schon einmal etwa 100 Jahre lang eine scheinbar unbezwingbare Macht des Finanzkapitals und etwa alle 7 Jahre eine Krise gegeben. Dies schien wie ein Naturgesetz. Doch kurz nach der Weltwirtschaftskrise in 1929 begann US-Präsident Franklin D. Roosevelt mit einer grundlegenden Regulierung der Finanzmärkte. Mit dem sog. Glass-Steagal-Act wurden die Finanzinstitute gezwungen, sich zu entscheiden. Entweder sie sind eine streng regulierte Geschäftsbank, die sich auf die Sicherung von Einlagen und auf Kredite an die Realwirtschaft konzentriert. Oder sie entscheiden sich für das Wertpapiergeschäft, bei dem sie aber nur auf das Eigenkapital der Anteilseigner zurückgreifen können. Der Handel mit Derivaten wurde unterbunden. Später durfte dann auch keine Bank mehr einen Konkurrenten aus einem anderen US-Bundesstaat übernehmen. Keinem Finanzinstitut war es mehr erlaubt, systemrelevant zu werden. Die Wallstreet heulte auf und sagte Katastrophen voraus. Doch der Act hatte mehr als 60 Jahre Bestand und bescherte den USA, ja der Welt viele Jahrzehnte relativ stabile wirtschaftliche Verhältnisse.

Einen zweiten Roosevelt wird's kaum geben

Und dann kam 2008, und wir waren wieder bei Verhältnissen wie 1929. Dreimal hatten US-Präsidenten seit 1980 die Vorstandsvorsitzenden der Investmentbanken Goldman Sachs und Marrill Lynch zum Finanzminister gemacht, dann waren die letzten Reste des Glass-Steagal-Acts beseitigt und die Bestie des Derivaten- und Anleihehandels entfesselt.

Heute ist leider nirgendwo ein Roosevelt in Sicht. Und ein Trennbankensystem wie unter Roosevelt würde heute kaum die Macht der Finanzoligarchie ernsthaft beschränken können. Heute brauchen Politiker für eine Umkehr den Aufschrei der Aufgeklärten, den massiven Druck der breiten Masse der Bürger. Der US-Starökonom Nouriel Rubini fragt, was denn besser geworden sei seit der Freigabe des Derivatenhandels, was seit der Abschaffung jeder Beschränkung für Hedgefonds und Investmentbanken und was seit der steuerlichen Privilegierung von Großkonzernen und Reichen? Wann fangen wir an, den Märkten Fesseln anzulegen?

Demokratie hat in Zeiten des dominanten Finanzmarkts nur eine Chance, wenn Bürger anfangen, ihre Interessen in dem „Spiel der Milliarden" zu erkennen, die wesentlichen Strukturen und Mechanismen des Finanzkapitals zu durchschauen. „Wer Rettet Wen" wird ein Werkzeug dazu sein.